Quais são as principais modificações promovidas pelas recém-publicada Lei Complementar?

Conforme já vínhamos explorando por meio da série “Regulação em Foco” do nosso blog Espaço Startup, o governo brasileiro havia anunciado interesse em propor nova regulamentação que impulsionasse o empreendedorismo brasileiro, principalmente o ecossistema de startups.

Nessa toada, ocorreram duas movimentações em 2019 que valem ser mencionadas. A Lei Complementar nº 167, de 24 de abril de 2019 (“LC 167/2019”), que trouxe a figura da Empresa Simples de Crédito e, principalmente, uma regulação geral sobre startups, que será o objeto de análise deste artigo. Ainda, no mês de maio o Governo Federal publicou a consulta pública para a elaboração do Marco Legal das Startups, no intuito de consultar a sociedade civil sobre os caminhos a serem seguidos para que a legislação seja benéfica ao ecossistema. O Baptista Luz está engajado, buscando levar para a consulta pública as demandas do setor, ajudando a construir uma regulamentação frutífera.

Mas, quais mudanças já foram feitas? O presente artigo busca explorar o que há de novo na LC 167/2019 e que servirá de base para o marco legal que está por vir.

Empresas Simples de Crédito: Crédito de todos para todos

A Empresa Simples de Crédito ou ESC nasceu para realizar operações de empréstimo, financiamento e desconto de título de crédito em face de microempreendedores individuais, microempresas e empresas de pequeno porte[1]. Ela só pode atuar com recursos próprios, no município/distrito onde fica sua sede e em municípios vizinhos.

As ESCs devem ser constituídas sob a forma de empresa individual de responsabilidade limitada (“Eireli”), empresário individual ou sociedade limitada cujos sócios sejam pessoas físicas, e que tenha por objeto social, exclusivamente, realizar as operações descritas no parágrafo anterior.

Entre as principais vedações às ESCs listamos:

- Não podem utilizar a expressão “banco” ou outra identificadora de instituições autorizadas pelo Banco Central do Brasil (“BCB”);

- O valor total das operações que realizar não poderá ser superior ao capital integralizado por seus sócios;

- A mesma pessoa física não poderá participar de mais de uma ESC;

- A captação de recursos em nome próprio ou de terceiros;

- É vedada a realização de operações com entidades integrantes da administração pública; e

- A receita bruta anual da ESC não poderá exceder o limite de R$ 4.8 milhões, estipulado para Empresas de Pequeno Porte (“EPP”).

No que se refere às principais obrigações que devem ser observadas na realização das operações da ESC:

- A remuneração da ESC só pode se dar por meio dos juros remuneratórios, sendo vedada quaisquer outras cobranças; [2]

- A movimentação dos recursos nas operações se dará exclusivamente por meio de débito e crédito nas contas de depósito de titularidade da ESC e da respectiva cliente (mutuária);

- A ESC deve possuir banco de dados contendo informações sobre o adimplemento ou inadimplemento de seus clientes[3]; e

- As operações realizadas pelas ESCs deverão ser registradas em entidade registradora autorizada pelo Banco Central do Brasil (“BCB”) ou pela Comissão de Valores Imobiliários (“CVM”).

O descumprimento de obrigações previstas para as ESCs poderá ser considerado crime, com pena de reclusão de 1 a 4 anos e multa.

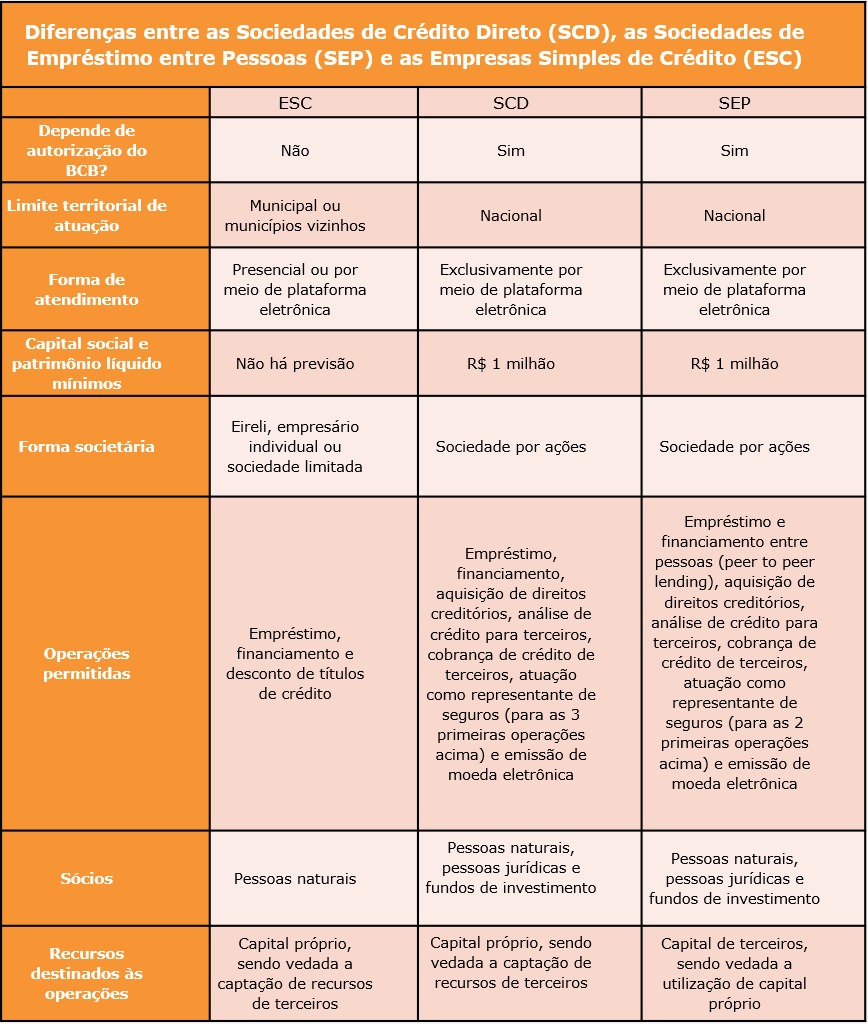

Vale esclarecer que a ESC não se confunde com as fintechs de crédito instituídas em abril de 2018, sob as denominações de Sociedade de Crédito Direto (“SCD”) e de Sociedade de Empréstimo entre Pessoas (“SEP”), nos termos da Resolução nº 4.656/2018 (“Resolução 4.656”) do Conselho Monetário Nacional (“CMN”).

Muito embora todas atuem no segmento de crédito, a principal diferença diz respeito à natureza destas empresas. Enquanto as ESCs podem ser constituídas por meio do mero arquivamento de seus atos constitutivos na Junta Comercial de sua sede, o mesmo não ocorre com a SCD e a SEP que, por terem a natureza de instituições financeiras, dependem de aprovação prévia do BCB, que também as fiscalizará.

Tal distinção é de grande relevância, considerando as diversas exigências previstas nas normas do CMN e do BCB aplicáveis à SCD e à SEP, mas não à ESC. Por outro lado, a ESC tem limitações quanto à sua atuação (em termos de localidade e de captação de recursos financeiros) que não se aplicam à SCD e a SEP.

Nesse sentido, vejamos as principais diferenças entre estas 3 figuras:

A regulação geral de startups

A LC 167/2019 inclui na Lei Complementar nº 123, 14 de dezembro de 2006 o artigo 65-A, que disciplina o Inova Simples, o regime especial simplificado que concede às iniciativas empresariais que se autodeclararem como startups ou empresas de inovação um tratamento jurídico diferenciado, como incentivo à criação, formalização, desenvolvimento e consolidação dos empreendimentos que podem induzir avanços tecnológicos e gerar empregos no país.

Esse novo dispositivo legal inova, ainda, ao trazer, pela primeira vez, uma definição jurídica de startup. Esse debate tem ocorrido mundialmente, como já retratamos no nosso primeiro artigo da Série Regulação em Foco. Não existe um consenso nas legislações de diferentes países sobre o conceito de startup.

Segundo o §1º do artigo 65-A, é considerada startup a empresa de caráter inovador que visa a aperfeiçoar sistemas, métodos ou modelos de negócio, de produção, de serviços ou de produtos, os quais, quando já existentes, caracterizam startups de natureza “incremental”, ou, quando relacionados à criação de algo totalmente novo, caracterizam startups de natureza “disruptiva”.

O §2º parece tentar restringir o conceito: “as startups caracterizam-se por desenvolver suas inovações em condições de incerteza que requerem experimentos e validações constantes, inclusive mediante comercialização experimental provisória, antes de procederem à comercialização plena e à obtenção de receita“.

Mas, mesmo assim, aperfeiçoar sistemas, métodos, modelos de negócio, de produção, de serviços ou de produtos, bem como experimentos e validações constantes são condições para a sobrevivência de quase qualquer empresa. A comercialização experimental também é comuníssima em qualquer setor e pode mesmo se tornar regra, se o objetivo for se beneficiar das vantagens trazidas pelo Inova Simples.

Ou seja, a definição legal de “startup” é bastante ampla e parece permitir o enquadramento de quase qualquer empresa. E isso é um problema? Em nossa opinião, absolutamente nenhum. Aliás, bom seria se o novo regime fosse chamado Inova Brasil e alcançasse toda e qualquer empresa nacional. As novidades que ele traz são avanços substanciais em um país mundialmente conhecido pela sua burocracia, pelos custos e pela morosidade na abertura e encerramento de empresas. Ótimo será se tornar a regra e não a exceção!

Para começar, o Inova Simples estabelece um processo simplificado para a abertura e o fechamento dessas empresas. Os procedimentos serão automatizados e realizados através do portal da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios (“Redesim”), que oferecerá formulário digital próprio.

Para submeter a empresa ao Inova Simples, o titular deverá preencher um cadastro básico informando, entre outros dados requisitados no §4º do artigo em questão, a descrição do escopo e da intenção empresarial inovadora e definição da razão social, que deve conter a expressão “Inova Simples (I.S.)”, e a autodeclaração de que o funcionamento da empresa submetida ao regime do Inova Simples não produzirá poluição, barulho e aglomeração de tráfego de veículos, para fim de caracterizar baixo grau de risco.

Uma vez realizado o preenchimento correto do cadastro, será gerado automaticamente número de CNPJ.

E, se tudo der errado, basta a autodeclaração de encerramento de atividades no portal da Redesim para que seja dada a baixa automática do CNPJ.

E, embora a LC 167/2019 não dê muitos detalhes (certamente haverá regulamentação posterior) há ainda previsão de mais duas vantagens relevantes: (a) uma comunicação automática ao Instituto Nacional da Propriedade Intelectual da propriedade intelectual da startup, para fins de sua proteção; e (b) a comercialização experimental de serviços ou produtos até o limite fixado para o microempreendedor individual (MEI), isto é, R$36.000/ano. A LC não diz isso, mas imaginamos que, para fazer sentido, a “comercialização experimental” deverá receber benefícios tributários.